Sektor usaha informal punya andil yang begitu tinggi terhadap perekonomian negara. Menurut data Kementerian Koperasi dan UKM RI, pangsa pasar UMKM sekitar 99,99% setara 62,9 juta unit dari total pelaku usaha di Indonesia pada 2017. Tenaga kerja yang diserap juga terbesar, mencapai 97% secara nasional.

Kebanyakan dari mereka tidak masuk kriteria yang layak menerima kredit karena tidak ada pencatatan yang rapi terkait usahanya. Ketika tidak ada, maka harapan untuk masuk kategori bankable dan mendapat fasilitas perbankan hanya di ujung mata.

Danamas, startup fintech p2p lending milik Grup Sinar Mas, mengungkapkan komitmennya untuk “naik kelaskan” UMKM yang unbankable menjadi bankable. Mereka punya pemahaman sendiri tentang hal ini. Menurutnya hanya ada dua segmen, yakni served dan unserved bank. Bukan, unbanked, unbankable, dan bankable.

“Kita pakai istilah itu karena sebenarnya semua orang bisa ke bank, tapi ada orang yang punya rekening tapi tidak bisa dilayani bank. Supaya orang tersebut dari tidak terlayani, jadi terlayani bank, kita sebutnya unserved dan served bank,” ujar Presiden Direktur Danamas Dani Lihardja kepada DailySocial, Senin (24/2).

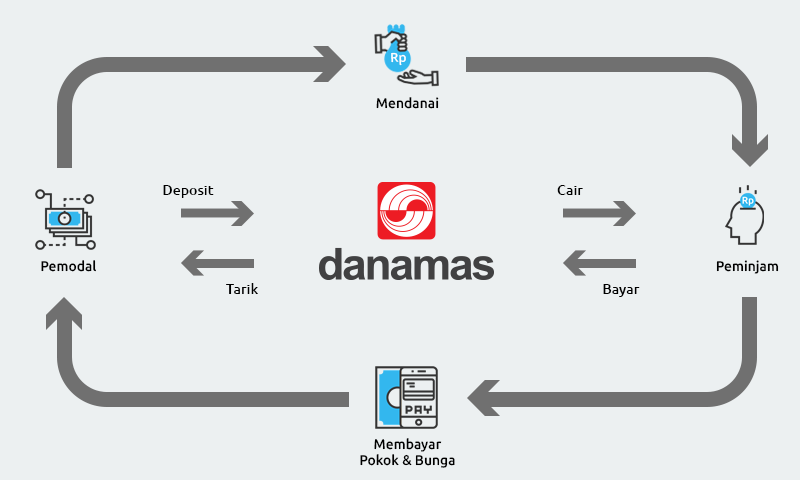

Danamas merupakan startup fintech p2p pertama yang mengantongi izin dari OJK sejak 2017. Konsep yang mereka pakai berbeda dengan yang biasa dipakai fintech lending lainnya. Mereka tidak mau memberikan peminjam dalam bentuk uang tunai, melainkan lewat perantara. Sumber dana pinjaman berasal dari para pemodal.

Dani menjelaskan sejak awal Danamas memakai konsep ini sebagai langkah mitigasi risiko terjadinya kredit macet. Menurut pandangannya, penyebab utama kredit macet adalah penggunaan dana yang tidak sesuai dengan permohonan awal, meski bentuk pinjaman yang mereka ambil adalah kredit modal usaha.

“Dari awal konsep kita bukan pinjaman online, setelah melalui analisis kita ingin pinjaman tidak boleh konsumtif. Kita ada visi misi ingin memberdayakan usaha produktif yang sekarang unserved.”

Dia melanjutkan, “Harapannya begitu mereka masuk ke served bank, bunga kredit yang dia dapat dari bank 16% setahun, paling bagus 9%. Itu lebih kecil, daripada saat pertama kali pinjam di Danamas yang bunganya sampai 29%. Setelah itu, kalau bisnisnya terus meningkat, mereka bisa jadi pemodal, sehingga siklusnya berputar.”

Konsep bisnis dan kinerja Danamas

Mengingat konsepnya yang berbeda, Danamas membentuk satu ekosistem sendiri yang terdiri dari tiga unsur, yakni peminjam, pemodal, dan pihak ketiga yang diwakili oleh distributor, pembina, pengelola, atau koperasi. Pemodal tidak bisa memberikan dananya langsung ke peminjam, melainkan harus melalui pihak ketiga untuk mengontrolnya.

“Syaratnya, mau nggak si peminjam tidak menerima kredit dalam bentuk uang. Jika Anda punya warung, kita akan tanya siapa distributor terbesarnya, kita akan kirimkan uangnya ke distributor. Nasabah tinggal kirim list barang yang akan dibeli.”

Sejalan dengan upaya menekan risiko, perusahaan menggunakan konsep kantor cabang untuk memantau seluruh pinjaman yang terjadi di lokasi tersebut. Terhitung kini ada 22 kantor yang tersebar di berbagai kota besar, seperti Medan, Pekanbaru, Jambi, Cirebon, Bandung, Surabaya, Pontianak, Makassar, Manado, dan Sorong.

Setiap pembukaan kantor baru, perusahaan akan membuat ekosistem di tiap segmen yang potensial dengan membuat daftar calon peminjam yang layak dan sesuai dengan kriteria di Danamas dan mencari pihak ketiga untuk memantau seluruh portfolio pinjaman. Ketika segmen potensial di lokasi tersebut sudah digarap, perusahaan akan geser mencari potensi berikutnya.

Dengan konsep ini, sebenarnya semua segmen usaha bisa dibiayai asal ada ekosistemnya tersebut. Akan tetapi, untuk saat ini segmen yang telah mendapat fasilitas pinjaman dari Danamas, diantaranya pedagang pulsa, warung kelontong, petani jagung, pengusaha telur bebek dan ayam, dan pengumpul kertas.

Dari seluruh usaha tersebut, penyaluran pinjaman terbesar adalah pedagang pulsa dengan porsi sekitar 50%. Berikutnya, pemilik warung kelontong 25%, sisanya terbagi menjadi petani jagung, peternak telur, pengumpul kertas dan Traveloka PayLater.

Menurut Dani, sekitar 10% dari pedagang pulsa yang telah mengambil pinjaman dari Danamas sudah mendapatkan fasilitas kredit dari bank. Mereka telah lolos dan menerima kredit dari bank. Kebanyakan dari mereka mengambil kredit untuk membeli tokonya dari pemilik dengan mencicil dari bank.

“Prioritas bank bisa pilih Bank Sinarmas, mereka pasti langsung terima. Tinggal tunjukkan histori kreditnya di Danamas ke petugas, pasti akan lolos. Bank lain juga bisa, ada BPR, BRI, atau BNI, hanya saja biasanya mereka butuh tambahan assesment karena punya kriteria sendiri.”

“Biasanya bank begitu lihat histori kreditnya dan bayarnya benar, mereka cenderung akan langsung kasih. Beda dengan kondisi sebelumnya, pas mau ambil KUR, bank langsung tolak karena tidak ada sepotong surat apapun,” sambungnya.

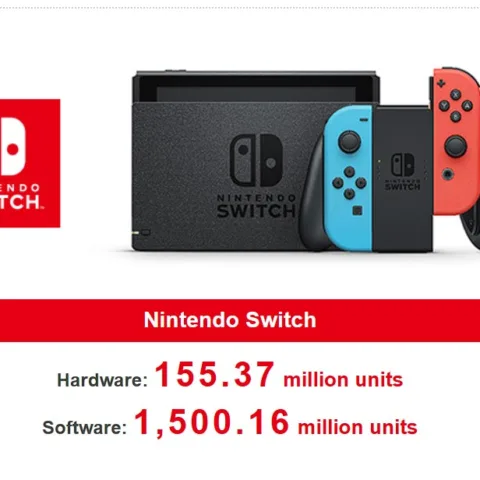

Adapun secara akumulatif hingga hari ini (27/2), Danamas telah menyalurkan pinjaman sebesar Rp1,9 triliun. Ada lebih dari satu juta pengajuan pinjaman yang disetujui dan diajukan oleh 350.540 peminjam aktif. Sementara, jumlah pemodal ritel terdaftar ada 142.941 orang dan lima pemodal dari institusi.

Dani juga menyebut perusahaan memberikan pinjaman konsumtif, tapi terbatas untuk peminjam yang masuk ke dalam kriteria.

Kontribusi dari Traveloka PayLater tergerus

Danamas merupakan mitra pertama yang digaet Traveloka saat merilis produk PayLater pada medio 2018. Dani menyebut pada saat itu, total penyaluran Danamas tembus di angka Rp1,4 triliun secara kumulatif. Kontribusi terbesarnya datang dari Traveloka sebesar Rp1 triliun dan sisanya adalah penyaluran komersil ke pedagang pulsa.

Saat ini kontribusi PayLater semakin tergerus di Danamas, bahkan ia menyebut sudah semakin minim, meski tidak menyebutkan angka persisnya. Kondisi ini terjadi karena banyak faktor.

Pertama, target pengguna Traveloka PayLater kebanyakan adalah sektor pekerja formal yang tidak sejalan dengan visi misi yang diusung perusahaan yang ingin menyasar segmen informal dan produktif. Alhasil Danamas tidak bisa memperluas nasabah untuk kebutuhan pinjaman yang lebih bersifat produktif.

“Pemakai Traveloka PayLater adalah nasabah yang sudah educated dan di sini tidak jalan unsur informalnya karena kebanyakan mereka adalah white collar. Jadinya ini beda dengan visi misi kita yang mau menaikkan yang unserved jadi served.”

Kedua, mitra sumber dana untuk Traveloka PayLater terus bertambah. Selain Danamas, sekarang ada Caturnusa, BRI, dan BNI. Kendati demikian, Dani tidak akan menyetop kesepakatan kerja samanya dengan Traveloka. “Dari awal memang kita tidak eksklusif. Kita bersedia karena ekosistemnya sama dengan kita. Peminjam tidak terima uang, kalau ekosistemnya beda, ya kita tidak mau.”

Rencana berikutnya

Danamas saat ini sedang meracik produk pembiayaan untuk penjual di platform e-commerce dan petani kelapa sawit. Dana perusahaan perlahan diarahkan untuk memberikan pembiayaan yang sejalan dengan bisnis utama dari holding, Di antaranya kelapa sawit dan percetakan kertas.

“Dua segmen baru ini sedang kita racik skemanya akan seperti apa, tapi intinya di sini sudah terbentuk ekosistemnya sehingga sangat memungkinkan untuk kita garap.”

Dari sisi kinerja, perusahaan menargetkan angka penyaluran dapat menembus angka Rp3 triliun secara akumulasi. Kenaikan ini bakal dipacu dengan menambah dua lokasi kantor cabang lainnya di Solo dan Pekalongan.

“Per tahun rata-rata kita menyalurkan Rp600 miliar, sekarang kita mau double. Driver-nya dari penambahan cabang, dulu ada tujuh, tahun lalu ada 15, sekarang sudah 22 kantor. Dari tiap cabang, kami targetkan bisa menciptakan ekosistem masing-masingnya.”

Secara struktur perusahaan, Dani menyebut Sinar Mas Multi Artha (SMMA), unit di bidang finansial di bawah Grup Sinar Mas, masih menjadi pemilik saham mayoritas di Danamas. Berikutnya, ada Itochu Corp yang masuk pada 2017. Total modal yang dikantongi perusahaan dari dua investor ini disebutkan sekitar Rp720 miliar.

Dia juga menegaskan posisi perusahaan sedang tidak dalam mencari pendanaan eksternal.

“Karena didukung ekosistem dari SMMA, semua sarana dan prasarana sudah disiapkan. Jadi sudah dari awal kita cetak profit. Kita hanya butuh cari ekosistem yang bisa kita giring ke bank atau multifinance. Makanya kita nggak cari pemodal karena dirasa tidak ada kebutuhan,” pungkasnya.