Merayakan HUT mereka yang ke-10, Golden Gate Ventures (GGV) meluncurkan laporan tentang ekosistem startup di Asia Tenggara. Di dalamnya memaparkan poin penting tentang tren ekosistem startup dalam waktu 10 tahun terakhir dan prediksi mereka dalam waktu 10 tahun ke depan.

Didirikan tahun 2011 lalu, saat ini GGV telah berinvestasi ke sekitar 60 startup dan meluncurkan empat inisiatif fund. Tesis investasi berfokus pada maraknya kehadiran kelas konsumen di Asia Tenggara. Di Indonesia portofolio mereka termasuk Alodokter, BukuWarung, Sampingan, Alami, dan GoPlay.

Tren ekosistem startup 10 tahun terakhir

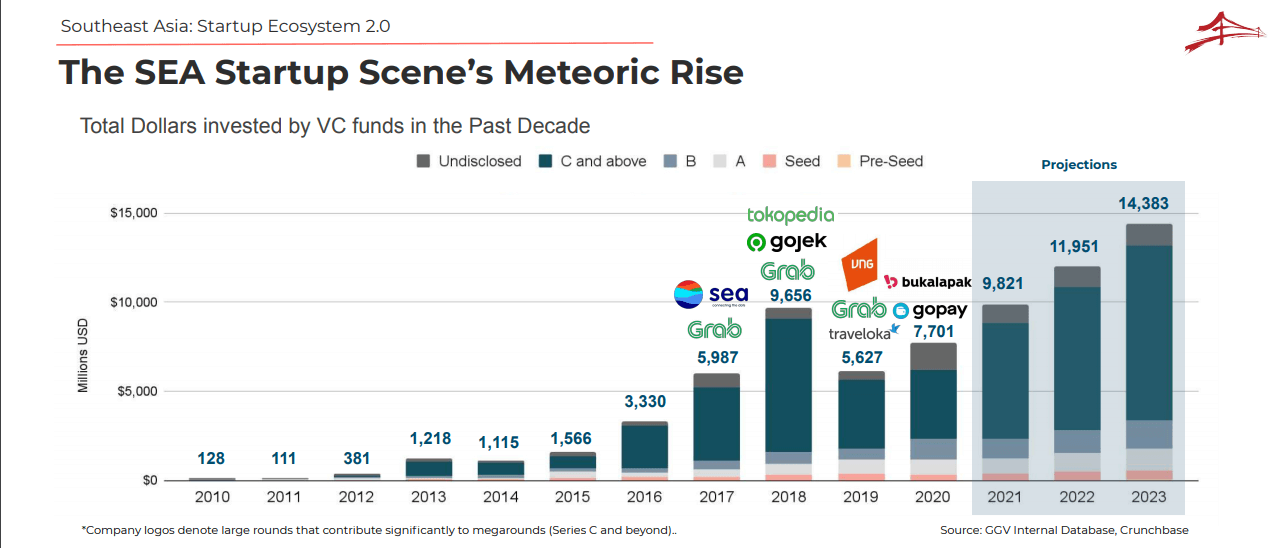

Dalam satu dekade terakhir, startup di kawasan Asia Tenggara telah mengalami pertumbuhan sangat cepat. Terutama dalam hal masuknya modal, ditaksirkan telah meningkat hingga 50x lipat dari $130 juta pada tahun 2010 menjadi $6,5 miliar pada tahun 2020.

Dalam laporannya, GGV melihat makin banyak kapital yang datang dari Amerika Serikat. Termasuk di dalamnya Kleiner Perkins, Accel, KKR, Tiger Global, dan Warburg Pincus. Tercatat juga pendanaan datang dari negara seperti Tiongkok dan Jepang. Bukan hanya banyak memimpin pendanaan dalam skala yang besar, namun negara-negara tersebut juga telah banyak berinvestasi kepada perusahaan besar di Asia Tenggara.

Adapun pemodal ventura yang kemudian menjadi pemimpin di antaranya adalah Sequoia, Softbank, Tencent, dan Alibaba. Vertikal bisnis yang paling banyak mendapatkan pendanaan selama 10 tahun terakhir adalah e-commerce, fintech, hingga hiburan. Sementara GGV juga mencatat vertikal bisnis yang paling cepat mengalami petumbuhan adalah makanan dan logistik.

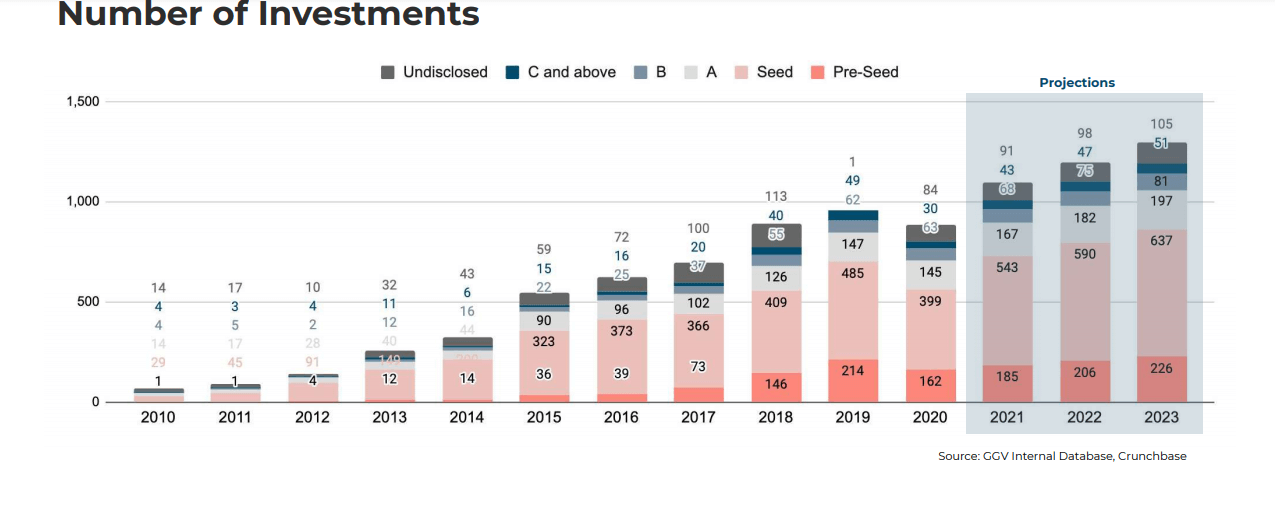

Hal menarik yang juga dipaparkan oleh GGV adalah ekspansi di berbagai tahapan pendanaan semakin mature seiring dengan tumbuhnya minat investor regional dan global untuk SEA. Putaran pendanaan seri A menjadi tahapan pendanaan yang mengalami pertumbuhan paling cepat. Sementara itu untuk pendanaan later stage (seri C ke atas) mengalami lompatan paling tinggi (bernilai 100x) mengingat tidak adanya putaran seperti itu dalam waktu satu dekade sebelumnya. Untuk pendanaan early stage dan putaran pendanaan awal telah bertambah jumlahnya hingga 30x.

Poin menarik lainnya yang juga dipaparkan oleh GGV dalam laporannya adalah makin banyaknya kehadiran Corporate Venture Capital (CVC) di Asia Tenggara. Tercatat hanya ada segelintir CVC pada tahun 2010, yang biasanya merupakan cabang usaha yang didirikan dalam bisnis keluarga, perusahaan telekomunikasi, atau super app. Saat ini tercatat jumlahnya ada lebih dari 50 CVC.

Pada tahun 2020, beberapa CVC telah terlibat dalam sekitar 8,7% dari semua transaksi VC dan telah memimpin sejumlah putaran pendanaan, terutama di putaran seed dan seri A. Di Indonesia sendiri beberapa CVC yang cukup aktif melakukan investasi di antaranya MDI Ventures dan Prasetia Dwidharma.

Indonesia tercatat juga telah melampaui Singapura menjadi negara dengan konsentrasi tertinggi untuk startup yang memiliki modal terbaik. Rata-rata startup Indonesia telah menutup putaran pendanaan yang relatif lebih besar. Tercatat Singapura meraup bagian terbesar dari modal VC pada tahun 2010 (90%) tetapi bagian mereka menyusut menjadi 40% pada tahun 2020.

Laporan menarik lainnya yang juga dipaparkan oleh GGV adalah Indonesia telah menjadi menjadi kebutuhan pasar untuk sekitar 75% unicorn di Asia Tenggara, dan diklaim menjadi pasar paling sukses untuk berinvestasi di kawasan Asia Tenggara.

Tren ekosistem startup 10 tahun ke depan

Dalam laporannya GGV juga menyampaikan sejumlah tren ekosistem startup dalam kurun waktu 10 tahun ke depan. Di antaranya adalah makin maraknya kehadiran social commerce. GMV-nya diprediksi akan melampaui $5 miliar pada tahun 2025 dan $25 miliar pada tahun 2030 karena akan terus meningkat dalam adopsi e-commerce, bercampur dengan pertumbuhan PDB per kapita selama dekade berikutnya.

Selain itu, sektor lainnya yang juga diprediksi bakal mengalami pertumbuhan adalah healthtech. Dalam hal ini adalah platform yang menyediakan akses layanan kesehatan untuk demografi yang lebih besar, dan meningkatkan infrastruktur di Asia Tengara, terutama setelah pandemi.

Prediksi lainnya yang kemudian dipaparkan oleh GGV adalah makin besarnya kegiatan IPO di Asia Tenggara, yang diperkirakan akan melampaui 300 IPO pada tahun 2030, karena lebih banyak startup lokal yang mencari potensi exit di pasar publik domestik.

Sementara itu untuk Indonesia dan Malaysia diperkirakan akan makin banyak pertumbuhan pasar untuk platform yang menyasar kalangan muslim. Ukuran pasar Indonesia dan Malaysia akan tumbuh sekitar 8x dari ukuran saat ini pada tahun 2030, termasuk gaya hidup muslim/ekonomi halal di berbagai industri seperti fesyen, makanan, dan finansial.

Tren lainnya yang juga dibahas adalah, startup yang menyasar kepada media dan hiburan akan mendapatkan jumlah pengikut dan pendanaan yang lebih kuat, sejalan dengan industri yang mulai mengalihkan fokusnya ke solusi digital, termasuk TV/film, live streaming, dan esports. Pendanaan di bidang ini diprediksi akan melampaui $700 juta pada tahun 2030.

Masih besarnya jumlah populasi yang tidak memiliki rekening bank di Asia Tenggara, menciptakan peluang besar yang dapat memicu tumbuhnya startup unicorn khusus fintech. Potensi layanan yang kemudian masih bisa di disrupsi oleh platform fintech di antaranya adalah dompet digital, Neobanks, BNPL, dan bentuk lain dari pembiayaan.

Kegiatan merger dan akuisisi (M&A) juga diprediksi akan makin banyak terjadi dalam waktu 10 tahun ke depan. Ketika perusahaan terus bersaing untuk posisi teratas dalam vertikal mereka, akan lebih banyak mega-merger di Asia Tenggara.

Setelah Indonesia yang menjadi pasar paling banyak dituju oleh pemodal ventura dalam waktu 10 tahun terakhir, diprediksi oleh GGV dalam waktu 10 tahun ke depan, Vietnam akan menjadi negara pilihan investor di Asia Tenggara. Vietnam akan muncul pada tahun 2022 sebagai ekosistem startup utama di Asia Tenggara. Hal ini mulai terlihat dengan semakin banyaknya venture capital yang kemudian mengalokasikan dana mereka untuk berinvestasi kepada startup asal Vietnam hingga saat ini.

Sementara itu untuk pemodal ventura di prediksi dalam waktu 10 tahun ke depan akan meningkatkan Assets Under Management (AUM) menjadi dua kali lipat. AUM telah meningkat pada jalur yang stabil selama dekade terakhir dan diperkirakan jumlah tersebut akan melampaui $300 miliar pada tahun 2030.

–

Gambar Header: Depositphotos.com