Kamis (2/11), Grab melakukan seremonial untuk debut pencatatan perdananya di bursa Amerika Serikat. Tren harga sahamnya masih sangat fluktuatif, bahkan satu hari setelah lonceng Nasdaq dibunyikan, sempat turun sampai 21% ke level $8,75 — sebelumnya saat dibuka saham melesat 19% di level $13,06. Tentu ini wajar, juga terjadi kepada pemain sejenis yang baru melakukan IPO.

“Saham akan naik dan kemudian akan turun,” kata Co-founder Grab Anthony Tan sesaat setelah acara seremonial seperti dikutip Bloomberg.

Grab secara resmi mengumumkan rencananya untuk go-public pada 13 April 2021 lalu melalui kendaraan Special Purpose Acquisition Company (SPAC) bermitra dengan perusahaan cek kosong Altimeter Growth Corp ($AGC) yang sudah tercatat di bursa setempat sejak Oktober 2020. Keberhasilan ini sekaligus mencatatkan mereka menjadi perusahaan pertama di Asia Tenggara yang berhasil melantai di Nasdaq dengan SPAC.

Perusahaan lain mungkin akan menyusul, yang sudah jelas adalah Kredivo melalui kesepakatan dengan perusahaan cangkang putih VPC Impact Acquisition Holdings II ($VPCB).

Performa Bisnis Grab

Secara finansial Grab belum membukukan keuntungan. Namun bisa dikatakan lumrah, karena perusahaan digital seperti itu memang sedang di fase untuk memaksimalkan potensi pertumbuhan (growth). Hal serupa juga mencerminkan kondisi Bukalapak yang baru mengumumkan capaiannya di Q3 2021 — dan kemungkinan unicorn lain (sayang tidak ada data publik yang bisa kami periksa mengingat mereka belum menjadi perusahaan publik).

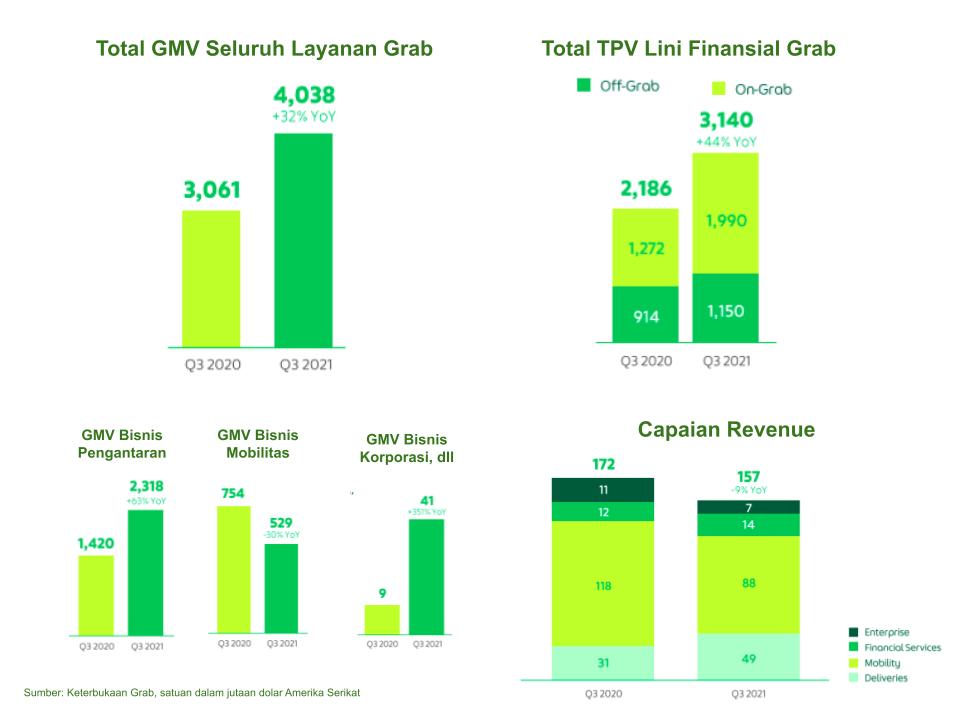

Menurut data yang disampaikan, pada Q3 2021 Grab membukukan rugi bersih $988 juta, meningkat dibandingkan periode yang sama di tahun lalu dari $621 juta. Sementara untuk revenue berada di angka $157 juta, turun 9% dari periode yang sama di tahun 2020 yakni $172 juta.

Metriks yang mereka gunakan adalah gross merchandise value (GMV) untuk layanan jasa dan total payments volume (TPV) di lini finansial. GMV menghitung total nilai transaksi di ekosistem layanan. Selain biaya-biaya, ini termasuk pajak, tip, dan lain-lain. — pada dasarnya seluruh perputaran uang yang melewati perusahaan. Sedangkan TPV adalah total nilai pembayaran setelah dikurangi pengembalian yang berhasil diselesaikan melalui platform keuangan mereka.

Dilaporkan di Q3 2021 total GMV yang berhasil dibukukan mencapai $4,03 miliar, meningkat 32% YoY dari periode sebelumnya $3,06 miliar. Sementara TPV yang berhasil dibukukan mencapai $3,1 miliar, naik 44% dari periode yang sama di tahun sebelumnya yang berkisar $2,1 miliar. Capaian ini disokong transaksi di dalam ($1,9 miliar) dan di luar ($1,1 miliar) aplikasi Grab.

Bisnis layanan pengantaran (termasuk GrabFood, GrabMart, dan GrabSupermarket), pada periode ini mencatatkan GMV terkuat dengan pertumbuhan 63% dibanding tahun lalu. Sementara bisnis mobilitas (termasuk GrabRide, GrabCar, dll) justru minus 30% dibanding periode tahun lalu. GrabMart sendiri mendapatkan sorotan khusus, karena berhasil mencatatkan kenaikan GMV 380% YoY dan 78% QoQ.

Struktur Bisnis Grab

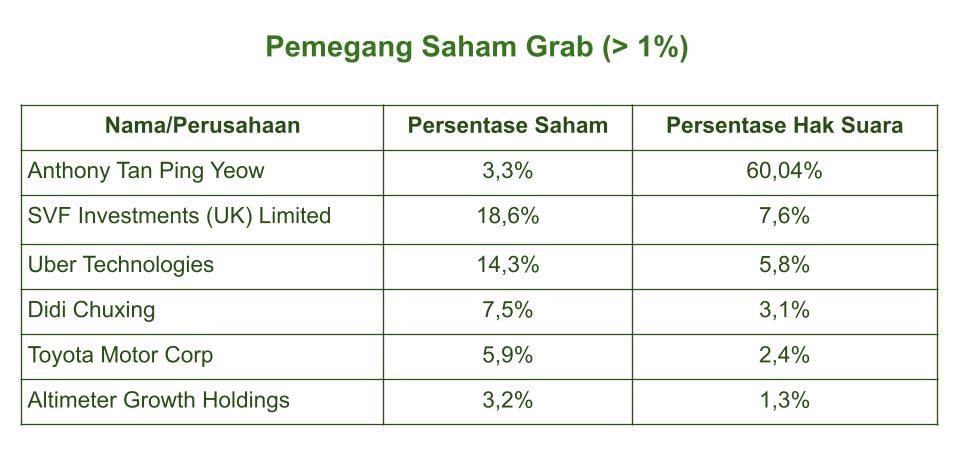

Dalam pembukaan IPO kemarin, valuasi (kapitalisasi pasar) Grab sempat terdongkrak hingga $51,6 miliar, membawakan total kekayaan Anthony Tan naik melebihi $1 miliar. Dalam jajaran pemegang saham (shareholder), terdapat setidaknya 7 nama penting dengan porsi di atas 1%. Menariknya, disepakati bahwa Anthony sebagai CEO memiliki kekuatan hak suara paling besar — mengindikasikan kepercayaan shareholder kepada founder untuk menentukan arah bisnis ke depannya.

Di luar itu, mereka masih memiliki beberapa jajaran investor pendukung lainnya. Termasuk yang baru-baru ini tergabung dalam putaran PIPE (private investment in public equity) senilai $4 miliar, yakni BlackRock, Fidelity International, Temasek, Grup Djarum, Keluarga Sariaatmadja (Grup EMTEK), Grup Sinar Mas, dan lain-lain.

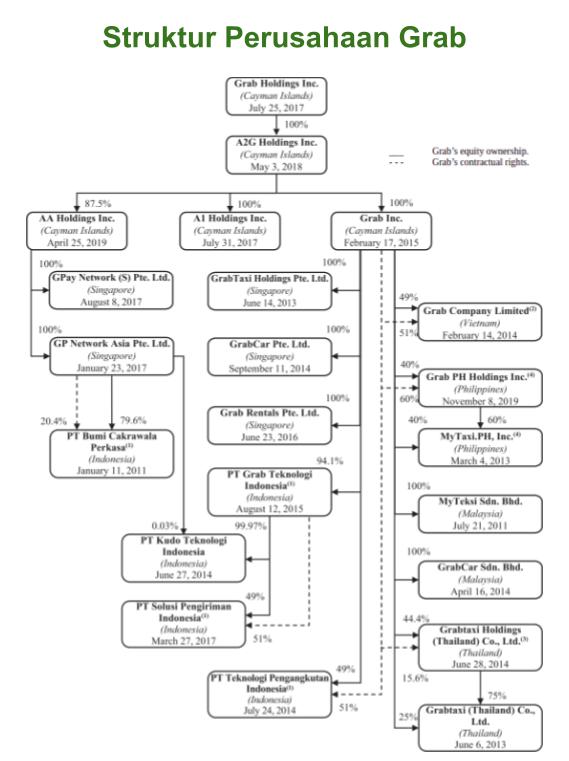

Untuk mendukung operasional bisnisnya, Grab (holding) juga mengendalikan sejumlah perusahaan guna menjalankan unit-unit layanannya. Bahkan di Indonesia ada beberapa perseroan terbatas yang berdiri di bawah holding perusahaan, meliputi:

- PT Grab Platform Indonesia: GrabTaxi

- PT Grab Teknologi Indonesia: GrabCar, GrabBike, GrabFood, GrabMart, Grosir, GrabFresh, Grab for Business, GrabHealth, GrabGift, Bus Marketplace

- PT Sepeda Untuk Indonesia: GrabWheels

- PT Solusi Pengiriman Indonesia: GrabExpress

- PT Solusi Kuliner Indonesia: GrabKitchen

- PT Grab Teknologi Pariwara: GrabAds

- PT Kudo Indonesia: GrabBeliBareng

- PT Kudo Indonesia: GrabKios, GrabMartDaily

- PT Bumi Cakrawala Perkasa: OVO

Selengkapnya, berikut ini struktur perusahaan yang dinaungi dalam holding Grab:

Strategi Bisnis

Melihat capaian bisnis yang ada, terdapat beberapa strategi yang akan digalakkan Grab untuk beberapa waktu mendatang. Mereka merencanakan penguatan lebih untuk lini Pengantaran dan Finansial.

Untuk bisnis Pengantaran, mereka ingin menciptakan ekosistem yang menyeluruh untuk bisnis GrabFood, Cloud Kitchen, hingga pengalaman makan di tempat. Tidak berhenti di situ, layanan Online Grocery juga direncanakan akan digenjot dengan meningkatkan persentase penetrasinya.

Riset dari Momentum Works mengatakan, di Indonesia GMV layanan pesan-antar makanan telah mencapai 52 triliun Rupiah di tahun 2020. Perolehan tersebut didominasi oleh Grab dan Gojek, masing-masing memegang 53% dan 47% dari total pangsa pasar. Menariknya, tahun ini kompetisi pasar semakin ramai dengan kehadiran ShopeeFood dan TravelokaEats — keduanya memiliki cakupan pasar yang luas dan dukungan kapital yang besar.

Sementara untuk layanan Finansial, sejumlah aksi penting dilakukan tahun ini, termasuk meningkatkan kepemilikannya terhadap platform pembayaran OVO. Selain itu mereka juga menggandeng Mastercard untuk kemitraan strategis dalam meningkatkan diversifikasi dan jangkauan produk finansial mereka.