MNC Vision Networks, (IDX: IPTV) melalui anak usahanya Asia Vision Network (AVN) atau dikenal dengan produk aplikasinya Vision+, mengumumkan telah resmi menandatangani perjanjian penggabungan usaha dengan Malacca Straits Acquisition Company (NASDAQ: MLAC), sebuah SPAC (Special Purpose Acquisition Company).

Rumor ini sudah beredar sejak Februari 2021 lalu. Melalui surat tanggapan yang dipublikasikan melalui IDX, pihak IPTV mengonfirmasi soal rencana tersebut. Hanya saja disampaikan bahwa proses filling belum dilakukan, sehingga belum bisa menginformasikan lebih lanjut ke otoritas.

Berdasarkan informasi terbaru yang disebarkan ke media, proses merger ditargetkan tuntas pada akhir Q2 2021. Proses penandatanganan Business Combination Agreement sudah dilakukan per 22 Maret 2021 oleh kedua pihak. Proyeksi valuasi perusahaan adalah senilai $573 juta atau setara 8 triliun Rupiah — mencerminkan rasio EV/EBITDA di 5,8 kali dari nilai tersebut. Kombinasi bisnis juga diperkirakan akan menambah modal segar sekitar $135 juta — jika tidak ada penebusan pemegang saham publik MLAC.

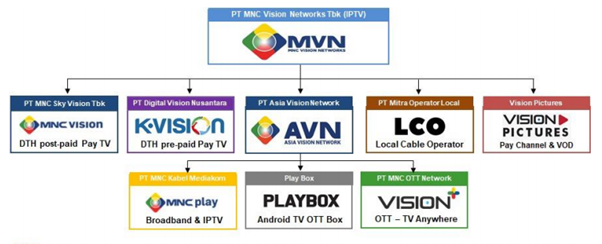

Selain mengoperasikan OTT (over the top) lewat aplikasi streaming video, AVN juga membawahi MNC Play sebagai operator TV berbayar dan layanan broadband.

Merger ini bakal menandai perjanjian perdana antara startup teknologi Indonesia dan SPAC untuk melantai di bursa saham Amerika Serikat. Sebelumnya sejumlah startup unicorn telah ramai dirumorkan mengambil langkah serupa, tetapi sejauh ini belum ada konfirmasi realisasi.

Gambaran kompetisi pasar

Berdasarkan data yang dihimpun di Statista Digital Market Outlook 2020, revenue layanan video-on-demand (VOD) di Indonesia diprediksikan mencapai $411 juta atau setara 5,9 triliun Rupiah pada 2021 dengan penetrasi pengguna mencapai 16,5% dengan rata-rata revenue per pengguna (ARPU) $9.02. Sub-segmen yang menyumbangkan nilai terbesar adalah video streaming (SVoD), dengan kisaran $237 miliar.

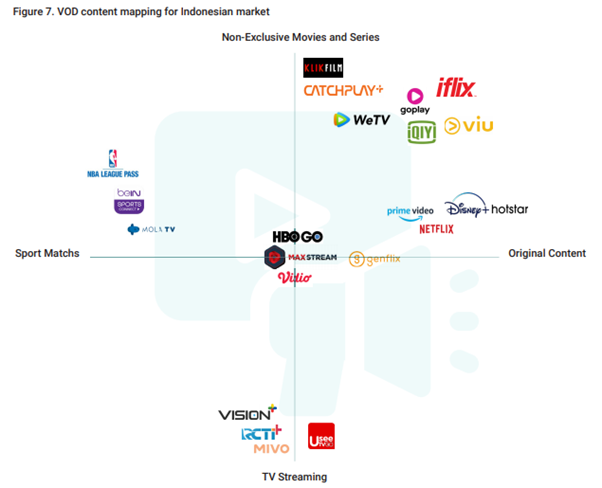

Vision+ menjadi bagian dari ekosistem ini, berkompetisi sengit dengan para pemain lainnya. Dari pemetaan pemain SVOD yang dirangum dalam Startup Report 2020, setidaknya saat ini ada 21 varian layanan dengan berbagai spesialisasi konten. Ditinjau dari statistik penggunaan layanan lokal, aplikasi Vidio, RCTI+, dan Maxstream masih memimpin tiga besar yang paling banyak dipakai.

Kuat di siaran TV (baik gratis maupun berbayar) tidak menghentikan Vision+ untuk meningkatkan value propsition-nya. Karena ini mereka juga mulai banyak merilis seri orisinal film, dan beberapa tayangan eksklusif lainnya. Saat ini aplikasi sudah diunduh lebih dari 5 juta pengguna di Google Play dengan rating 4.4/5.0.

Sementara jika membandingkan dengan pemain global, ada beberapa pesaing berat yang saat ini terus menggencarkan penetrasinya di Indonesia. Dari Tencent, mereka punya dua amunisi, yakni WeTV dan iflix, dengan diversifikasi konten seri orisinal produksi Tiongkok. Kemudian ada Netflix sebagai pemimpin pasar SVOD global, juga Disney+ Hotstar yang mulai debut tahun 2020 lalu dengan konten khasnya.

Pembatasan sosial akibat pandemi juga banyak mendatangkan pengguna baru, sebagai alternatif hiburan selama di rumah saja. Salah satunya divalidasi oleh survei McKinsey pada Maret s/d April 2020, sebanyak 45% responden mengaku mengeluarkan lebih banyak uang untuk hiburan di rumah dan berdampak pada pertumbuhan konsumsi konten video sebesar 53% dari sebelumnya.

Menurut data Media Partners Asia, hingga awal tahun ini Disney+ Hotstar sudah memiliki 2,5 juta pelanggan di Indonesia, Viu memiliki 1,5 juta pelanggan, dan Vidio 1,1 juta pelanggan (premium). Sementara Netflix memiliki 800 ribu. Disney+ Hotstar gencar memberikan paket akses premium gratis, di-bundling dengan paket internet dari Telkomsel (mitra peluncurannya di Indonesia). Menurut keterangan MNC, Vision+ saat ini memiliki 5,6 juta pelanggan, dan 1,6 juta di antaranya adalah pelanggan berbayar.

DNA bisnis MNC Group sebagai korporasi media tentu menjadi nilai plus jika mengharapkan Vision+ dapat menjadi pemimpin pasar di Indonesia. Setidaknya mereka telah membuktikan lewat kanal siaran televisi dengan menguasai 48% market share nasional. Namun pelanggan SVOD (dalam konteks pengguna premium) dengan pemirsa televisi bisa saja memiliki irisan demografi dan karakteristik yang berbeda, sehingga memang harus divalidasi lebih lanjut.

Fixed broadband dan TV kabel

Terkait fixed-broadband atau jaringan internet rumahan, menurut data yang dihimpun Techinasia per Juni 2020, setidaknya ada 11 pemain yang saat ini menyuguhkan layanannya termasuk MNC Play. Kebanyakan layanan TV kabel juga disuguhkan bersanding dengan paket internet yang diberikan.

| Fixed Broadband | Layanan Hiburan | Penawaran Kecepatan | Biaya Langganan Dasar | Cakupan |

| MNC Play | TV Kabel, VOD | 10Mbps s/d 70Mbps | Rp290ribu s/d Rp1juta | Jakarta, Bandung, Semarang, Surabaya, Medan, Malang |

| Indosat Ooredoo GIG | TV Kabel, VOD | 20Mbps s/d 100Mbps | Rp280ribu s/d Rp1juta | DKI Jakarta, Jawa Barat, Jawa Tengah, Jawa Timur, DI Yogyakarta, Banten |

| Biznet Networks | TV Kabel, VOD | 75Mbps s/d 150Mbps | Rp325ribu s/d Rp725ribu | Wilayah Pulau Jawa, Batam, dan Bali |

| First Media | TV Kabel, VOD | 15Mbps s/d 300Mbps | Rp361ribu s/d Rp3,1juta | Jabodetabek, Bandung, Cirebon, Purwakarta, Semarang, Solo, Surabaya, Kediri, Malang, Gresik, Sidoarjo, Surabaya, Bali, Medan, Batam |

| CBN Fiber | TV Kabel, VOD | 30Mbps s/d 200Mbps | Rp299ribu s/d Rp1,3juta | Jabodetabek, Bandung, Cirebon, Denpasar, Medan, Palembang, Surabaya, Jember Kediri, Madiun, Malang, Sidoarjo, Semarang |

| Indihome | TV Kabel, VOD | 10Mbps s/d 50Mbps | Rp169ribu s/d Rp625ribu | Sumatra, Jawa, Bali, Nusa Tenggara, Kalimantan, Sulawesi, Maluku, Papua |

| Groovy | TV Kabel | 10Mbps s/d 80Mbps | Rp269ribu s/d Rp568ribu | Jabodetabek, Bandung |

| MyRepublic | TV Kabel, VOD | 30Mbps s/d 300Mbps | Rp329ribu s/d Rp1,2juta | Jabodetabek, Bandung, Malang, Medan, Palembang, Semarang, Surabaya |

| Oxygen.ID | TV Kabel, VOD | 25Mbps s/d 100Mbps | Rp273ribu s/d Rp493ribu | Jabodetabek, Bandung, Pekalongan |

| XL Home | TV Kabel, VOD | 100Mbps s/d 1Gbps | Rp349ribu s/d Rp999ribu | Jabodetabek, Bandung, Banjar Baru, Banjarmasin, Bekasi, Balikpapan, Bantul, Denpasar, Makassar, Sleman |

| Transvision | TV Kabel, VOD | 30Mbps s/d 1Gbps | Rp269ribu s/d – | Jabodetabek |

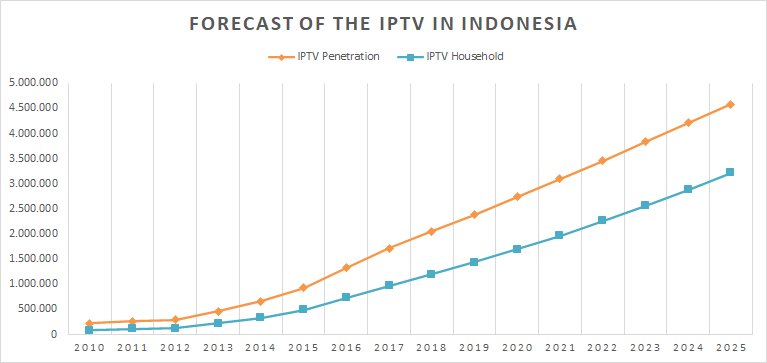

Bersumber dari Key Market Indicators Statista, data statistik berikut menunjukkan perkiraan jumlah rumah tangga dan penetrasi penggunaan TV internet berlangganan (iptv) di Indonesia hingga tahun 2025 mendatang. Konsep iptv menggunakan internet sebagai transmisi layanan.

Urgensi untuk memiliki layanan internet rumahan dapat menjadi pendorong utama peningkatan penetrasi layanan ini – terlebih pandemi memang banyak mendorong konsumsi internet di tengah masyarakat Indonesia, baik untuk menunjang kebutuhan work from home (WFH), learning/school from home (LFH), atau untuk hiburan.

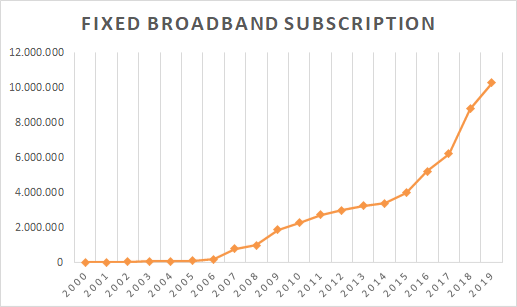

Sementara itu, menurut data International Telecommunication Union pelanggan layanan internet rumahan (fixed broadband) di Indonesia hingga tahun 2019 sudah melebihi angka 10 juta. Jika menghubungkan pada tabel sebaran penyedia layanan di atas, masih banyak daerah yang belum diakomodasi oleh layanan tersebut. Artinya angka ini juga masih terus berpotensi bertumbuh seiring peningkatan adopsi dan ekspansi dari penyedia bisnis itu sendiri.

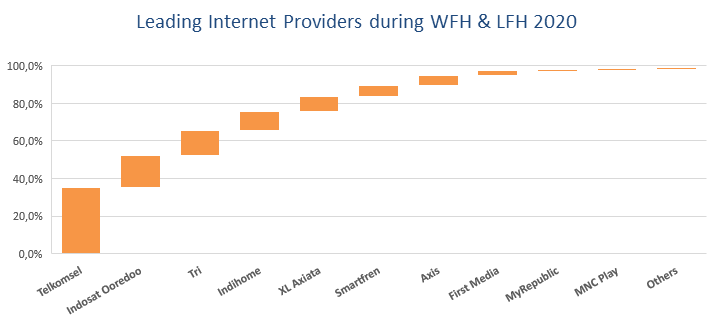

Dari hasil survei yang dilakukan oleh Nusaresearch periode April 2020 melibatkan 2.792 responden, diungkapkan beberapa penyedia layanan broadband (mencakup mobile dan fixed) di Indonesia. Dengan cakupan yang masih cukup terbatas, MNC Play masih menempati posisi 10 besar dan menjadi 1 dari 4 layanan fixed yang paling banyak digunakan. Dari rilis yang diedarkan, MNC Play saat ini juga telah memiliki sekitar 300 ribu pelanggan.

Penguatan lini bisnis

Dalam keterbukaannya juga disampaikan, bahwa saat ini AVN sedang menyelesaikan akuisisi 100% saham K-Vision. Transaksi ditargetkan rampung pada akhir bulan ini. K-Vision sendiri adalah perusahaan penyedia layanan TV kabel yang berinduk pada perusahaan yang sama. Diharapkan pasca akuisisi bisa menambahkan pilihan konten di layanan SVOD Vision+, termasuk sinaran populer dari RCTI, GTV, MNCTV, iNews, dan 13 saluran lokal ainnya. Saat ini K-Vision telah memiliki sekitar 6 juta pelanggan.

Secara struktur bisnis, AVN akan membawahi tiga unit perusahaan, termasuk Playbox sebagai pengembang OTT BOX Android untuk penyiaran televisi berbayar.

Di luar grup bisnis media, MNC juga terus memperkuat ekosistem digitalnya. Beberapa waktu lalu kami sempat mewawancara Direktur MNC Kapital Jessica Tanoesoedibjo, dalam pemaparannya saat ini perusahaan tengah memperkuat penetrasi aplikasi pembayaran SPIN, termasuk dengan mengintegrasikan ke berbagai lini bisnis lainnya, termasuk Vision+, MNC Play, dan lain-lain.